Que es una calculadora de retiro

Que es una calculadora de retiro y por qué lo necesitas

Sin importar tu edad ni cuánto tiempo falta para tu retiro necesitas saber cuánto necesitas para retirarte. Ya hemos hablado de que necesitas 25 veces tus gastos anuales. Que según el estudio Trinity puedas retirar 4% por unos 30-35 años sin temor a que se debiliten tus ahorros.

Pero obviamente estos son términos muy simplistas sin incluir variables como: seguro social, seguro de salud, pensión, gastos imprevistas, trabajar a tiempo parcial, ingresos pasivos.

Existen demasiados factores que pueden influenciar tus ahorros. Y a largo plazo uno quiere estar seguro de poder retirarse sin tener que tener la posibilidad de volver a trabajar. Es por eso que existen las calculadoras. Siempre es importante primero establecer tus metas financieras.

Muchas meves estás son las mismas calculadoras que los asesores financieros van a utilizar para hacer recomendaciones de retiro y por eso es importante que lo entiendas.

Las dos calculadoras más famosas que existen en el internet ahora mismo son:

Estas dos calculadoras tienen las herramientas esenciales y han sido probadas por economistas para dar la información necesaria al momento de retirarte.

Cómo utilizar una calculadora de retiro?

Gracias a la tecnología de hoy día, no necesitas ninguna calculadora cientifica ni ningún especialista que te diga si te puedes o no retirar. La premisa de estas calculadoras parte de la premisa de que envuelve múltiples escenarios financieros desde los 1800 hasta el presente. Para ver si tus ahorros son lo suficientemente resiliente para sobrellevar todo tipo de circunstancias que puedan ocurrir.

Algunas de estas circunstancias incluidas son la Gran Depresión, la burbuja del mercado de bienes raíces de los 1980, la primera y segunda guerra mundial, la burbuja de las compañías dotcom de los 1990 y más reciente la recesión del 2009.

Todos estos están incluidos en la calculadora para predecir si tu dinero va a durar este tiempo.

Aquí vamos a ilustrar un paso a paso de cómo utilizar esta calculadora.

Paso #1 – Datos iniciales

Cuando abres la pagina de Firecalc en el primer encasillado de la página principal puedes entrar la información básica sobre tu actual situación económica. En este caso vamos a asumir una persona casada de 65 años que quiere saber si se puede retirar. Y cuanto puede gastar en su retiro.

En el encasillado de “spending” elige que quiere idealmente gastar $50,000 anuales (o sea $4166 al mes). Ya que tiene su casa paga y no tiene otros gastos significativos.

Vamos a asumir que tiene unos $500,000 ahorrados en sus cuentas de retiro y ahorros. El quiere que ese dinero le dure unos 25 años hasta los 90 años.

Esto es el escenario más típico que hemos encontrado. Y vamos a ver más adelantes cual es su probabilidad de poder alcanzar esta meta.

Paso #2 – Seguro Social

En el próximo paso puedes elegir una de los mejores instrumentos de retiro creado: el seguro social. Si accedes aquí, puedes ver basado en tus años de trabajo y créditos de seguro social acumulado podrás ver cual seria tu pago mensual dependiendo si te retiras desde los 62 a los 70 años.

En este caso vamos a elegir que se quiere retirar a los 65 donde va a recibir $1500 mensuales para él ($18,000 anuales) y $1500 mensuales para su esposa ($18,000 anuales). De esta forma puede complementar a el dinero que tiene ahorrado. Para llegar a esos 50,000 que busca generar por los próximos 25 años.

Paso #3 – Pensiones o gastos

En este paso puedes elegir si deseas añadir pensiones o algunos gastos o cambios en gastos que puedes predecir en el futuro ya sea el cuido de un familiar, la compra de una propiedad, alguna reparación mayor, etcétera.

Las pensiones u otros salario devengado también puede ser añadido en el año que elijas. Si es que estás pensado tomar una pensión o trabajar a tiempo parcial. De esta forma puedes entrar estos cálculos anticipados para ser tomados en cuenta.

En este caso vamos a dejar este encasillado en blanco y vamos a continuar como si no vamos a obtener pensiones u otros gastos significativos para propósitos de simpleza.

Paso #4 Modelo de gastos

En este paso puedes elegir cómo vas a gastar y retirar tu dinero de tus cuentas de retiro o en inglés más conocido como : “drawdown strategy”.

Existen varias formas y modelos de cómo vas a gastar este dinero. Entre ellas el de gastos constante (donde asumes que tus gastos se van a mantener constantes por el restos de tus años). El plan de retiro Wernicke’s (done varias basado en tu edad y cómo vas a gastar menos a medida que vayas envejeciendo). Y el plan de retiro de porcentaje del portafolio restante (donde ajustas la cantidad de dinero que retiras basado en el valor del portafolio cada año).

Paso #5 Cual es tu portfolio

En este próximo encasillado eliges el porcentaje de cómo va a estar tu portafolio invertido. Específicamente de cual van a ser los porcentajes de acciones y bonos. Puedes educarte de cómo hacer tu propio portfolio aquí.

No vamos a adentrarnos de los detalles de cada portafolio individual. Pero vamos a dejar un portfolio estándar: 75% acciones y 25% bonos.

Ya ves que abajo puedes ajustar más detalles específicos de tu portfolio.

Paso #6 Resultado Final

Luego que presionar submit, automaticamente te va a llevar a las siguientes imágenes:

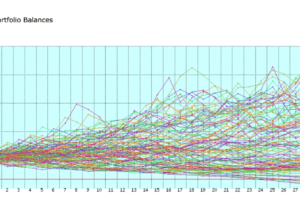

Estás gráficas ilustran los 122 escenarios específicos para esos 25 años que escojistes como tu horizonte de retiro. Este asume que comenzastes con $500,000 y gastos anuales de $50,000.

Aquí puedes ver que el monto total al final de tu portfolio de los 25 años puede fluctuar desde $275,000 a $2,900,000. Es aquí que está gráfico escoge todos los posibles periodos que han ocurrido en la bolsa de valores.

El otro punto importante es la definición de fracaso. FRICalc asume que fracaso es que el valor del portafolio fue depletado antes de los 25 años seleccionados.

Y cómo podemos ver en este caso específico, nuestro valor de éxito fue de 100%.

Para visualizarlos más claramente, puedes ver en la gráfica visualmente cada uno de estos 122 escenarios. Y puedes ver que en el eje horizontal (x), ninguno de estos escenarios llegan a $0. Esto significa que te puedes retirar con una paz mental tranquila.

Conclusion

FIRE Calc es un tremenda herramienta de retiro que te permite aproximar con mucha certeza tus posibilidades de poder retirarte. Juega con este simulador y ajusta todos los diferentes valores para que sepas cual es tu numero magico. Cómo siempre decimos: los números hablan por sí solos!